Kas soovite investeerida S&P 500 indeksisse, kuid pole kindel, kust alustada? Fidelity võib olla teie jaoks ideaalne platvorm.

Selles artiklis juhendame teid Fidelity abil S&P 500-sse investeerimise protsessis alates konto avamisest kuni õigete investeerimisvõimaluste valimise ja riskide juhtimiseni. Olge kursis, et saada teavet tasude, riskide ja väärtuslike näpunäidete kohta edukaks investeerimisteekonnaks.

Alustame Fidelityga teie finantskasvu teed!

Mis on S&P 500?

S&P 500, laialdaselt jälgitav aktsiaturu indeks, näitab tootlust 500 suure kapitalisatsiooniga USA ettevõtet noteeritud börsidel nagu NYSE ja NASDAQ.

S&P 500 annab oma mitmekesise koostise kaudu põhjaliku ülevaate USA aktsiaturu olukorrast ja suundumustest. Investorid kasutavad seda indeksit sageli võrdlusalusena, et hinnata turu üldist toimimist ja teha teadlikke investeerimisotsuseid.

S&P 500 jälgimine võib olla ka majandusliku tervise ja investorite meeleolu näitaja. Paljud indeksifondid on loodud jäljendama S&P 500 tootlust, pakkudes investoritele mugavat võimalust oma portfellide mitmekesistamiseks paljudes tööstusharudes ja ettevõtetes.

Miks investeerida S&P 500 indeksisse?

Investeerimine S&P 500 indeksisse pakub potentsiaali pikaajaliseks kasvuks ja mitmekesistamiseks, kuna on laialdaselt avatud erinevatele sektoritele ja ettevõtetele.

S&P 500 ajalooline tootlus on aastate jooksul näidanud järjepidevat kasvu, ületades paljusid teisi investeerimisvõimalusi. See indeks annab investoritele võimaluse passiivselt investeerida mitmekesises parimate ettevõtete hulgas, vähendades üksikute aktsiariski.

Selle madalad kulusuhted muudavad selle kulutõhusaks valikuks varahaldus ja pensioni säästmine . Kaasates oma investeerimisportfelli S&P 500, saate kasu stabiilsusest ja potentsiaalist saada suuremat tulu, mida see indeks ajalooliselt pakub.

Mis on Fidelity?

Fidelity Investeeringud on tuntud finantsteenuste ettevõte, mis pakub maaklerikontosid ja laias valikus investeerimisvõimalusi, et rahuldada investorite erinevaid vajadusi.

Nende teenused ulatuvad pensioni planeerimisest kuni hariduse säästmiseni, keskendudes klientide abistamisele nende finantseesmärkide saavutamisel. Investorid saavad kasutada Fidelity varade jaotamise tööriistu, et luua hajutatud portfelle, mis on kohandatud nende riskitaluvusele ja ajakavale.

Põhjalike finantsplaneerimisteenuste kaudu saavad üksikisikud varahaldusstrateegiate kohta isikupärastatud juhiseid. Fidelity pakub erinevaid investeerimistooteid, sealhulgas investeerimisfondid , ETF-id ja üksikud aktsiad , mis võimaldab investoritel luua mitmekülgse portfelli. Fidelity, millel on tugev maine usaldusväärsuse ja innovatsiooni poolest finantssektoris, on usaldusväärne partner neile, kes soovivad oma jõukust kasvatada.

Kuidas Fidelityga S&P 500-sse investeerida

Investeerimine S&P 500 läbi Truudus hõlmab strateegilist lähenemist mitmekesise portfelli loomisele pikaajaliseks kasvuks ja varahalduseks.

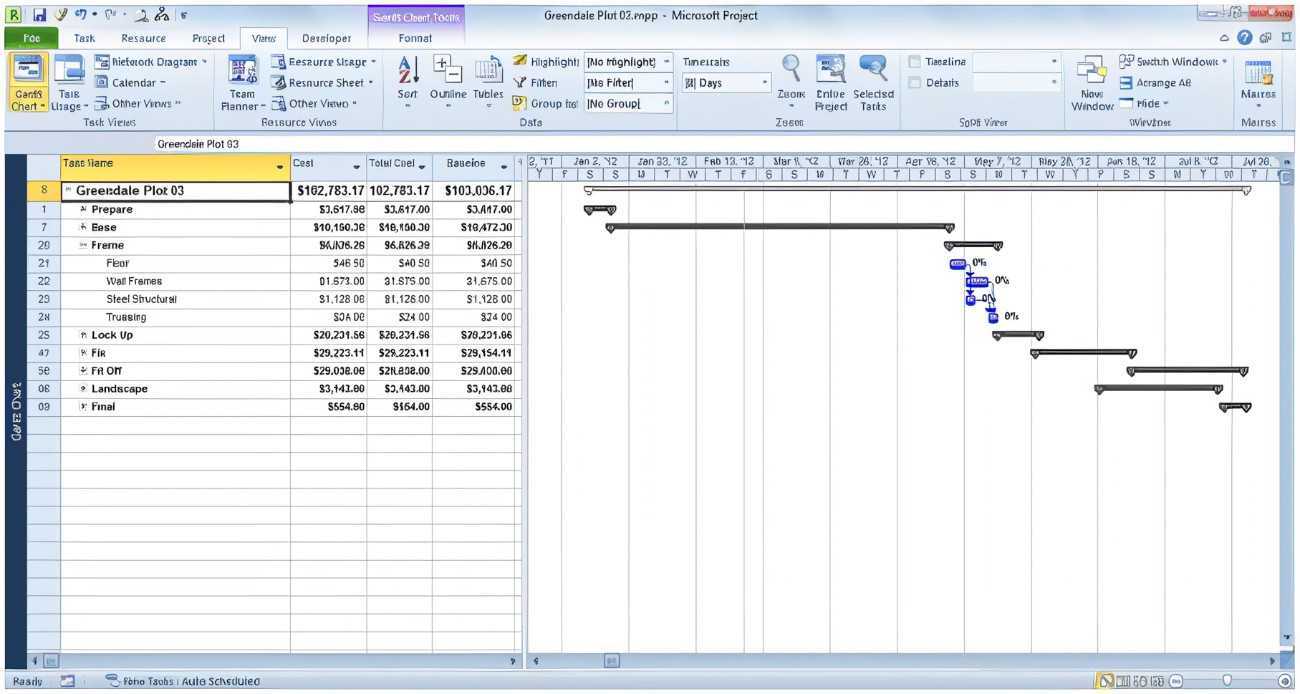

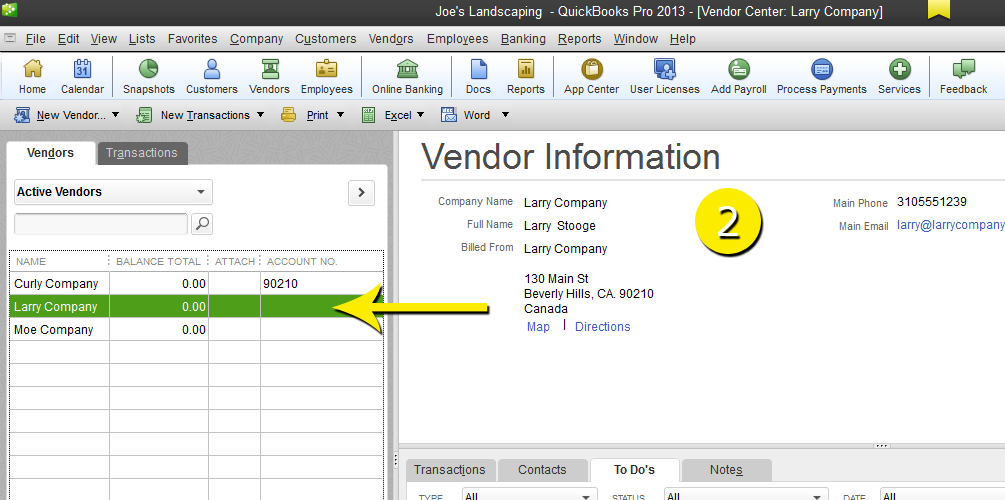

Selle protsessi alustamiseks peavad üksikisikud esmalt looma Fidelityga maaklerikonto, mida saab tavaliselt teha võrgus mõne lihtsa sammuga. Kui konto on loodud, saavad nad valida Fidelity pakutavate S&P 500 indeksifondide hulgast, millest igaühel on oma investeerimiseesmärgid ja riskiprofiilid.

Investeerimisstrateegia kindlaksmääramine hõlmab turutrendide analüüsimist, isikliku riskitaluvuse arvestamist ja investeerimisotsuste kooskõlla viimist pikaajaliste finantseesmärkidega. Kui olete valmis investeerima, saab korraldusi esitada läbi Fidelity platvormi, mis võimaldab investoritel sooritada ostu- või müügitehinguid tõhusalt.

1. samm: avage Fidelity konto

Esimene samm sellesse investeerimisel S&P 500 koos Truudus on avada maaklerikonto, mis on kooskõlas teie investeerimishorisondi ja finantseesmärkidega.

Oma investeerimishorisonti kaaludes mõelge sellele, kui kaua kavatsete oma raha investeerituna hoida. Kas säästate pensioniks, suuremaks ostuks või võib-olla oma lapse koolitamiseks?

Investeerimise ajakava mõistmine aitab määrata õiged strateegiad oma finantseesmärkide saavutamiseks. Samuti on oluline hinnata oma riskitaluvust. Kas olete turu kõikumisega rahul või eelistate stabiilsemaid, konservatiivsemaid investeeringuid? Neid tegureid hinnates saate koostada tervikliku investeerimisplaani, mis vastab teie individuaalsetele vajadustele ja püüdlustele.

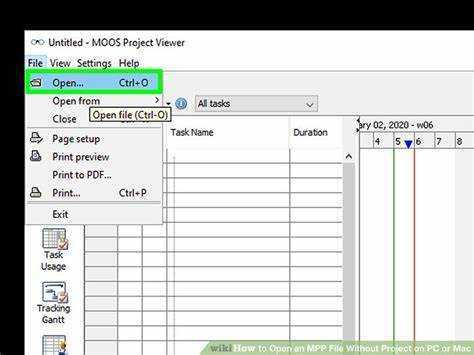

hispaania n tüüp

2. samm: valige S&P 500 investeerimisvalik

Kui teil on Fidelity konto, tuleb järgmiseks sammuks valida S&P 500 investeerimisvõimalus. See võib hõlmata indeksifonde või investeerimisfonde, mis vastavad teie investeerimisstrateegiale.

Indeksifondid ja investeerimisfondid on S&P 500 investeerimisvaldkonnas populaarsed valikud. Indeksifondid peegeldab konkreetse turuindeksi (nt S&P 500) tootlust, mis pakub laiaulatuslikku positsiooni erinevatele ettevõtetele. Teiselt poolt, investeerimisfondid neid juhivad aktiivselt professionaalid, kes soovivad turgu ületada.

Nende kahe vahel otsustamisel võtke arvesse selliseid tegureid nagu kulusuhted, haldustasud, ajalooline tootlus ja teie riskitaluvus. Indeksfondidel on tavaliselt madalamad tasud ja need on passiivsemad, samas kui investeerimisfondid pakuvad aktiivset juhtimist, kuid nendega võivad kaasneda suuremad kulud ja potentsiaalselt suurem tootlus.

3. samm: määrake kindlaks oma investeerimisstrateegia

Usaldusväärse investeerimisstrateegia väljatöötamine on Fidelity kaudu S&P 500 indeksisse investeerimisel ülioluline. See hõlmab keskendumist hajutamine, varade jaotamine ja riskijuhtimine .

Seda on oluline mõista mitmekesistamine mängib võtmerolli investeerimisportfelli riskide minimeerimisel. Investeeringuid eri varaklassidesse, majandusharudesse ja piirkondadesse hajutades saavad investorid vähendada mis tahes ühtse turu kõikumise mõju.

Mõtlik varade jaotamine võimaldab inimestel oma finantseesmärkidest lähtuvalt riski ja tulu tasakaalustada. See hõlmab varade strateegilist jagamist erinevate kategooriate vahel, nagu aktsiad, võlakirjad, kinnisvara ja raha ekvivalendid.

4. samm: esitage tellimus

Pärast investeerimisstrateegia lõpuleviimist on aeg tellimus esitada Truudus oma investeeringu algatamiseks S&P 500 , võttes arvesse selliseid tegureid nagu võimalik tulu ja maksumõju.

Eduka teostamise tagamiseks vaadake oma valitud investeering hoolikalt üle, mõistke kapitali kasvupotentsiaali ja hinnake selle maksutõhusust.

Viige läbi põhjalik uurimine S&P 500 toimivust ja turusuundumusi, et hinnata selle sobivust teie portfellis. Pidage meeles maksude mõju oma investeeringutasuvusele ja kaaluge maksusäästlike investeerimisvahendite kasutamist.

Nendes aspektides tähelepanelikult navigeerides saate oma investeerimiskorralduse seadistada nii, et see ei vastaks mitte ainult teie eesmärkidele, vaid optimeeriks ka selle üldisi maksukaalutlusi.

Millised on tasud ja kulud, mis on seotud Fidelity'i kaudu S&P 500-sse investeerimisega?

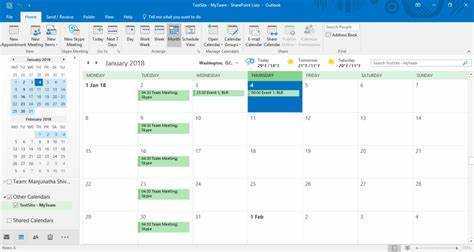

Kui investeerite S&P 500-sse Fidelity kaudu, on oluline mõista oma investeeringuga seotud erinevaid tasusid ja kulusid. Nende hulka kuuluvad komisjonitasud, kulusuhted ja muud tasud.

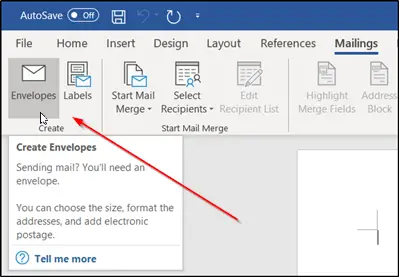

klaviatuur lukus

Komisjonitasud tavaliselt võtab Fidelity S&P 500 aktsiate ostmise või müümise eest tasu. Need tasud võivad olenevalt teie investeeringu suurusest või tehingute sagedusest erineda.

Lisaks vahendustasudele peavad investorid arvestama ka kulusuhted , mis esindavad S&P 500 fondi omamise aastakulusid. Need suhtarvud on väljendatud protsendina teie koguinvesteeringust ja võivad mõjutada teie üldist tulu. On ülioluline analüüsida kõiki neid tasusid ja kulusid, et hallata tõhusalt oma S&P 500 investeeringute kulusid Fidelity kaudu.

Komisjonitasud

Komisjonitasud on Fidelity poolt teie maaklerikontol tehingute tegemise eest kehtestatud tasud ja nende tasude mõistmine on teadlike investeerimisotsuste tegemiseks hädavajalik.

Komisjonitasud on väärtpaberite ostmise ja müügiga seotud kogukulude võtmetegur. Need tasud võivad oluliselt mõjutada teie tootlust, vähendades investeeringutelt teenitavat kasumit. Investoritel on oluline neid tasusid hoolikalt jälgida ja minimeerida, et parandada oma portfelli tootlust ja saavutada oma finantseesmärke tõhusamalt.

Olles tähelepanelik komisjonitasud aitab kasvatada ka investeerimisdistsipliini tunnet. See julgustab inimesi oma tehinguid hoolikalt kaaluma ja vältima impulsiivseid otsuseid, mis võivad nende üldist investeerimisedu negatiivselt mõjutada.

Kulude suhe

Investeerimisfondide kulusuhe kujutab endast fondikulude katteks võetavat aastatasu. See on oluline tegur, mida tuleb arvestada, eriti passiivsete investeerimisstrateegiate puhul.

Passiivseid strateegiaid valivate investorite eesmärk on peegeldada konkreetse indeksi tootlust, püüdmata seda aktiivselt edestada.

Sellistel juhtudel mängib kulusuhe olulist rolli üldise tootluse määramisel. Madalamad kulusuhted toovad investorite jaoks kaasa suurema netotootluse, muutes passiivsed fondid oma kuluefektiivsuse tõttu atraktiivseks.

Kulude madalana hoidmisega võivad passiivsed fondid pakkuda konkurentsieelist aktiivselt juhitud fondide ees, võimaldades investoritel saada kasu pikaajalisest liitefektist minimaalsete kuludega.

Muud tasud

Lisaks vahendustasudele ja kulumääradele peaksid investorid olema teadlikud ka muudest nendega seotud tasudest S&P 500 investeeringud läbi Truudus , kasutades õigeid investeerimisvahendeid igakülgseks varahalduseks.

Mitmesugused tasud, nagu konto hooldustasud, tehingutasud ja nõustamistasud, võivad mõjutada üldist investeeringutasuvust. Nende kulude tõhusaks haldamiseks ja investeeringute tulemuslikkuse optimeerimiseks on ülioluline läbi viia põhjalik tasude analüüs ja lisada need oma finantsplaneerimise strateegiasse.

Kasutades selliseid tööriistu nagu investeerimiskalkulaatorid, riskihindamise mudelid ja portfelli jälgijad, saavad investorid teha teadlikke otsuseid, mis vastavad nende finantseesmärkidele ja minimeerivad tarbetuid kulutusi.

Millised on Fidelity kaudu S&P 500-sse investeerimise riskid?

Investeerimine S&P 500 läbi Truudus sellega kaasnevad riskid, mis on seotud turu volatiilsuse, investeeringute tulususe ja tõhusate riskijuhtimisstrateegiate vajadusega.

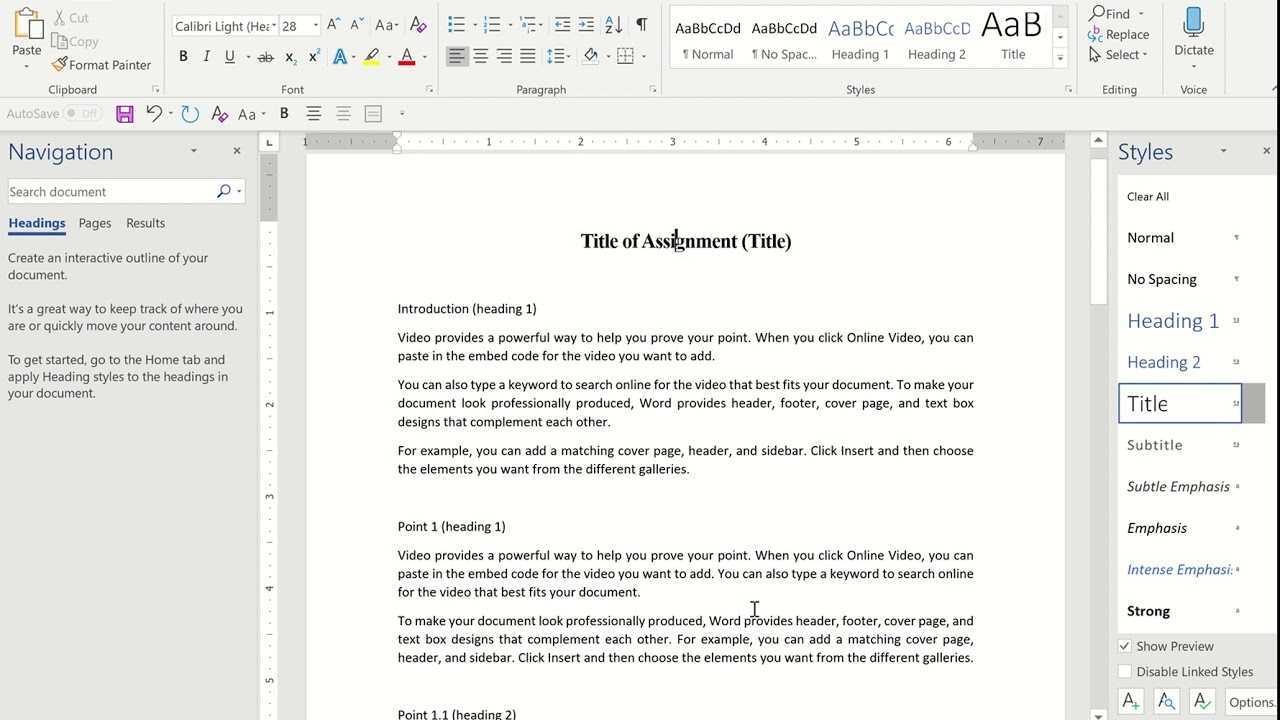

kuidas Wordi dokumenti lukustada

Turu volatiilsus on määravaks tunnuseks S&P 500 ja see võib kaasa tuua varade hindade ettenägematuid muutusi, mis võivad mõjutada investeeringute tulusust. Investoritel on oluline olla teadlik turu järskudest kõikumistest, sest ajalugu on näidanud, et isegi hajutatud portfellid võivad olla nende kõikumiste suhtes haavatavad.

Investeeringute tulususe ebakindlus on tavaline mure, eriti majandusliku ebakindluse ajal. Investeerimisriski maandamiseks on oluline omada kindlat riskihindamise lähenemisviisi, mis hõlmab hajutamist ja varade jaotamist. Turutrendide ja ülemaailmsete sündmustega kursis olemine võib samuti aidata teha teadlikke investeerimisotsuseid ja tõhusalt juhtida riske.

Näpunäiteid S&P 500-sse Fidelityga investeerimiseks

Maksimeerige oma investeerimisedu S&P 500 koos Truudus mitmekesistades oma portfelli, jälgides regulaarselt investeeringuid ja võttes arvesse juhiseid a Truuduse nõustaja kohandatud varahaldusstrateegiate jaoks.

Ettevõttesse investeerimisel on võtmetähtsusega mitmekesistamine S&P 500 läbi Truudus . Jaotades oma investeeringud erinevatesse sektoritesse, saate vähendada riske ja suurendada potentsiaalset tulu.

Oma investeeringute regulaarne jälgimine võimaldab teil olla kursis turutrendidega ja teha teadlikke otsuseid. Otsin nõu a Fidelity finantsnõustaja võib pakkuda teile isikupärastatud statistikat ja aidata teil turul võimalusi leida.

Pidage meeles, et edukas portfellihaldus hõlmab uurimistööd, strateegiat ja paindlikkust muutuvate turutingimustega kohanemiseks.

Mitmekesistada oma portfelli

Portfelli mitmekesistamine erinevate varaklasside ja investeerimisvõimalustega on investeerimisel väga oluline S&P 500 läbi Truudus riskide maandamiseks ja pikaajalise kasvupotentsiaali suurendamiseks.

Jaotades oma investeeringud erinevatele varadele, nagu aktsiad, võlakirjad ja kinnisvara. S&P 500 , saate vähendada turu volatiilsuse mõju oma portfelli üldisele tootlusele.

Hästi hajutatud portfell annab võimaluse ära kasutada erinevaid turutingimusi, tagades, et Sinu investeeringud ei koondu ülemäära ühte kindlasse sektorisse. Selline varade jaotamise lähenemisviis nõuab investeerimisteadmiste sügavat mõistmist ja strateegilist mõtteviisi, et luua tasakaalustatud portfell, mis on kooskõlas teie finantseesmärkide ja riskitaluvusega.

Edukad investorid mõistavad, et portfelli tõhus hajutamine on pikaajalise investeerimisedu saavutamise võtmetegur.

Jälgige oma investeeringuid

Jälgige regulaarselt oma investeeringuid S&P 500 läbi Truudus See hõlmab turusuundumuste, majandusnäitajatega kursis olemist ja oma otsuste vastavusse viimist oma investeerimishorisondiga optimaalse tootlikkuse saavutamiseks.

Turutrende tähelepanelikult jälgides saate kohandada oma investeerimisstrateegiat, et kasutada ära võimalusi ja maandada riske.

Majandusnäitajate mõistmine aitab teil teha teadlikke otsuseid, tagades, et teie investeeringud on potentsiaalse kasvu jaoks hästi positsioneeritud.

Oma otsuste vastavusse viimine oma investeerimishorisondiga tähendab oma investeerimistoimingute vastavusse viimist ajaraamiga, mille jooksul te oma finantseesmärke saavutate. Selline joondamine suurendab teie investeerimisstrateegia tõhusust ja suurendab teie soovitud eesmärkide saavutamise tõenäosust pikemas perspektiivis.

Kaaluge Fidelity Advisorit

Kaasamine a Truuduse nõustaja võib pakkuda kohandatud investeerimislahendusi, isikupärastatud varahaldusstrateegiaid ja spetsiaalseid juhiseid pensionisäästude ja investeerimistulemuste optimeerimiseks.

Meie nõustajatel on palju teadmisi ja kogemusi investeerimisdistsipliini alal. Nad teevad teiega tihedat koostööd, et viia teie finantseesmärgid vastavusse teie riskitaluvuse ja ajahorisondiga.

Tänu nende teadmistele saate oma investeeringute kohta enesekindlalt teha teadlikke otsuseid. Samuti aitavad need luua mitmekesise portfelli, mis talub turu kõikumisi.

Fidelitys seame prioriteediks investeerimishariduse. Meie nõustajad aitavad teil mõista erinevate investeerimisstrateegiate tagamaid, andes teile võimaluse oma vara tõhusal haldamisel aktiivselt osaleda.